- Le richieste di finanziamenti finalizzati all’acquisto di beni e servizi registrano un incremento del +25,8% contro il +22,4% dei prestiti personali.

- La domanda di prestiti verso piattaforme digitali segna un +153% e si dimostra una modalità intergenerazionale per richiedere credito.

- Resta elevata la sostenibilità del debito, con il tasso di default stabile all’1,1%, il livello più basso degli ultimi anni.

Bologna, 21 luglio 2022 – Dall’ultimo aggiornamento del Barometro CRIF sul credito alle famiglie italiane (Fonte Eurisc – il Sistema di Informazioni Creditizie gestito da CRIF) emerge una dinamica decisamente positiva per le richieste di prestiti (+24,5%), con il numero di istruttorie presentate alle aziende di credito che supera i livelli che si registravano prima della pandemia.

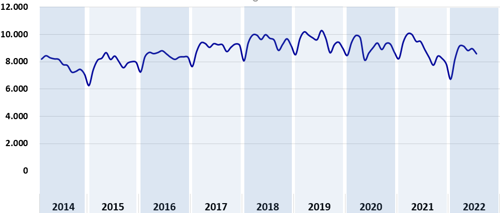

Si contrae invece l’importo medio richiesto, che nell’aggregato di prestiti personali e finalizzati si attesta a 8.810 Euro (-7,6% rispetto allo stesso periodo del 2021) a conferma della crescente tendenza a utilizzare il credito rateale per finanziare anche acquisti di importo contenuto.

“In questa prima metà dell’anno il credito alle famiglie ha beneficiato della ripresa dei consumi e non sembra aver risentito del clima di incertezza generato dal conflitto in Ucraina e dall’inflazione in aumento. È però plausibile che questi fattori di tensione siano destinati a incidere sulla condizione finanziaria e sui progetti di spesa delle famiglie, determinando un rallentamento della dinamica nella seconda parte dell’anno – commenta Simone Capecchi, Executive Director di CRIF – Tra le tendenza osservate sul mercato, innescate anche dalla pandemia, va segnalata la crescente importanza degli intermediari del credito, quali agenti e broker, anche online, e quella dei canali digitali diretti utilizzati da una sempre più ampia platea di consumatori inclini all’utilizzo del web per sottoscrivere un prestito personale o un finanziamento a sostegno di acquisti effettuati tramite l’eCommerce. A questo riguardo, nel I semestre la domanda di credito sui canali digitali ha fatto segnare un eloquente +153%, rappresentando una modalità intergenerazionale per richiedere finanziamenti, usata tanto dagli over quanto dai giovanissimi della Generazione Z”.

Crescita speculare per i prestiti personali e per quelli finalizzati

Nel semestre di osservazione le richieste di finanziamenti finalizzati (destinati a sostenere le vendite di auto e moto, articoli di arredamento, elettronica ed elettrodomestici, energie rinnovabili e altri beni e servizi finanziabili) hanno fatto registrare un incremento del +25,8% rispetto al corrispondente periodo del 2021. Andamento sostanzialmente speculare per i prestiti personali, che fanno segnare un +22,4%.

Per quanto riguarda invece l’importo medio dei prestiti finalizzati richiesti nei primi 6 mesi dell’anno, è risultato pari a 6.118 Euro, in contrazione del -15,8% rispetto al corrispondente periodo 2021, mentre i prestiti personali hanno visto una leggera crescita (+0,3%) che ha portato il valore medio ad assestarsi a 13.079 Euro.

Andamento dell’importo medio dei prestiti richiesti (personali + finalizzati)

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

La distribuzione delle richieste per fascia di importo

L’analisi della distribuzione delle richieste per fascia di importo del finanziamento conferma che nel I semestre 2022 le preferenze degli italiani si sono concentrate nella classe inferiore ai 5.000 Euro, che arriva a spiegare il 54,1% del totale.

| Classe di importo finanziamento (prestiti finalizzati + personali) | Distribuzione % 2022 |

| Fino a 5.000 € | 54,1% |

| 5.001 – 10.000 € | 16,0% |

| 10.001 – 20.000 € | 17,6% |

| 20.001 – 35.000 € | 9,1% |

| 35.001 – 75.000 € | 2,9% |

| Oltre 75.000 € | 0,3% |

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

Approfondendo l’analisi per tipologia di finanziamento, ben il 68,7% delle richieste di prestiti finalizzati presenta importi al di sotto dei 5.000 Euro; la stessa classe d’importo risulta la preferita anche relativamente ai prestiti personali, con il 31,1% del totale.

La distribuzione delle richieste per classe di durata

Dall’analisi della distribuzione per durata dei finanziamenti si evince che, anche in questa prima metà dell’anno, i piani di rimborso superiori ai 5 anni sono quelli maggiormente richiesti, con una quota pari al 24,0% del totale.

| Classe Durata Finanziamento (prestiti finalizzati + personali) | Distribuzione % 2022 |

| 0 – 12 mesi | 17,6% |

| 13 – 18 mesi | 2,5% |

| 19 – 24 mesi | 16,8% |

| 25 – 36 mesi | 20,3% |

| 37– 48 mesi | 9,2% |

| 48 – 60 mesi | 9,6% |

| oltre 60 mesi | 24,0% |

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

Entrando maggiormente nel dettaglio, per quanto riguarda i prestiti finalizzati le richieste si sono concentrate nel 26,3% dei casi nella fascia di durata inferiore ai 36 mesi, mentre per i prestiti personali si sono indirizzate sempre di più verso durate superiori ai 5 anni, che arrivano a spiegare il 43,8% del totale.

La distribuzione delle richieste per fasce di età

Osservando, infine, la distribuzione delle istruttorie di credito in relazione all’età del richiedente, il Barometro CRIF evidenzia come nei primi 6 mesi dell’anno sia stata la fascia compresa tra i 45 e i 54 anni a risultare maggioritaria, con una quota pari al 24,5% del totale, seguita da quella tra i 35 e i 44 anni, con il 21,0%.

| Classe di Età

(prestiti finalizzati + personali) |

Distribuzione

% 2022 |

| 18-24 anni | 6,5% |

| 25-34 anni | 18,3% |

| 35-44 anni | 21,0% |

| 45-54 anni | 24,5% |

| 55-64 anni | 17,6% |

| 65-74 anni | 9,8% |

| Oltre 74 anni | 2,2% |

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

“Malgrado uno scenario caratterizzato da molteplici fattori di incertezza, va sottolineato come la sostenibilità degli impegni finanziari delle famiglie italiane si sia mantenuta elevata. Dalle ultime rilevazioni di CRIF risulta, infatti, che il tasso di default per il credito al dettaglio sia rimasto stabile all’1,1%, il livello più basso degli ultimi anni. Per i prossimi mesi bisognerà però valutare l’evoluzione della qualità del credito in funzione degli impatti che la crisi internazionale e il forte aumento dell’inflazione potranno avere sui bilanci delle famiglie” – conclude Capecchi.